Содержание

- 1 Что значит оплата по безналу

- 1.1 Что собой представляют безналичная форма расчета

- 1.2 Что собой представляет безналичная форма расчетов?

- 1.3 Виды. Их преимущества и недостатки

- 1.4 Принципы построения безналичных расчетов

- 1.5 Порядок проведения

- 1.6 Правила учета

- 1.7 Ответственность за нарушение расчетных отношений

- 1.8 Безналичный расчет: применение

- 1.9 Что такое безналичный расчет

- 1.10 Формы безналичных расчетов

- 1.11 Виды безналичных расчетов

- 1.12 Способы

- 1.13 Система безналичных расчетов

- 1.14 Принципы организации

- 1.15 Принципы осуществления

- 1.16 Правила осуществления безналичных расчетов

- 1.17 Видео

- 1.18 Безналичный перевод

- 1.19 Формы безналичных расчетов

- 1.20 Расчеты с помощью платежных поручений

- 1.21 Расчеты посредством аккредитива

- 1.22 Расчеты посредством инкассовых поручений или инкассо

- 1.23 Расчеты с использованием чековых книжек

- 1.24 Расчеты с использованием пластиковых карточек

- 1.25 Расчеты в виде перевода электронных денег

- 1.26 Принципы построения безналичных расчетов

- 1.27 Как производится оплата по безналу?

- 1.28 Что такое безнал?

- 1.29 Регулировка безналичных расчетов

- 1.30 Преимущества безналичного расчета

- 1.31 Виды расчетов по безналу для физических лиц

- 1.32 Самая распространенная форма

- 1.33 Самая защищенная форма

- 1.34 Налично-безналичный расчет

- 1.35 На чем базируется безнал?

- 1.36 Разновидности счетов

- 1.37 Контроль средств

Что значит оплата по безналу

Что собой представляют безналичная форма расчета

Безналичная оплата – это один из наиболее удобных вариантов ведения расчетов; это высокая их скорость и практически полное отсутствие нормативных ограничений в осуществлении платежей.

Безналичная оплата – это один из наиболее удобных вариантов ведения расчетов; это высокая их скорость и практически полное отсутствие нормативных ограничений в осуществлении платежей.

Поэтому многие компании выбирают именно безналичные расчеты для своих целей, сводя к минимуму наличное обращение.

Тем более расчеты через кредитные организации более дешевый вариант в сравнении с расчетами посредством банкнот и монет.

Что собой представляет безналичная форма расчетов?

Прежде всего, такой формат платежей доступен всем – юридическим лицам, предпринимателям и обычным гражданам. Осуществляются безналичные платежи только через банковские и иные кредитные структуры, которые имеют лицензии на реализацию банковских операций.

Фактически списание и зачисление средств происходит в электронном виде. По итогам рабочего дня владельцу счета предоставляется выписка по нему, в которой отражается остаток на начало и конец дня, а также все приходно-расходные операции. Это позволяет контролировать денежные потоки.

Регулируются безналичные расчеты в РФ двумя основными нормативными актами:

Регулируются безналичные расчеты в РФ двумя основными нормативными актами:

- Гражданским Кодексом РФ – в его главе 46 «Расчеты» изложены базовые положения обо всех разрешенных формах безналичного обращения;

- Положение о правилах осуществления перевода денежных средств №383-П, которое утверждено 19.06.12г. Банком России. В этом документе дается более подробное описание безналичных форм расчетов, а также требования к платежным документам. Это Положение не противоречит нормам гражданского законодательства.

Кроме того, есть еще один нормативный акт, который утвержден Банком России, – Положение об эмиссии платежных карт от 24.12.04г. №266-П. В данном документе раскрывается порядок осуществления эквайринга – расчетов с помощью платежных карт за товары и услуги. Эквайринг – своеобразная форма безналичных расчетов, которая доступна, прежде всего, обычным гражданам.

На основании этих трех документов происходит организация и контроль безналичного обращения, которое все быстрее вытесняет наличный оборот. И для этого есть свои причины:

- расчеты через банковские счета редко зависят от времени проведения операции (т.е. от времени суток) и от географии;

- безналичные расчеты обходятся в обслуживании гораздо дешевле, чем наличные платежи;

- кроме того, для организаций более предпочтительны расчеты именно через расчетные счета, поскольку к таким платежам предъявляется намного меньше требований по оформлению, организации и учету, чем к наличному обращению. Поэтому многие начинающие компании, чтобы сэкономить и уберечься от штрафов за ошибки в соблюдении кассовой дисциплины и в применении или в не применении кассовых аппаратов, переходят на безналичные платежи. К этому стремятся и крупные компании со стажем.

Что касается обычных граждан, то для них расчеты по безналу – это удобно, поскольку достаточно иметь платежную карту для осуществления платежа, и выгодно, потому что при расчетах картой комиссии за расчетное обслуживание часто не взимаются.

Что касается обычных граждан, то для них расчеты по безналу – это удобно, поскольку достаточно иметь платежную карту для осуществления платежа, и выгодно, потому что при расчетах картой комиссии за расчетное обслуживание часто не взимаются.

Но и государство получает свою выгоду от роста именно безналичных расчетов, в частности, происходит контроль оборота денежной массы, а уменьшение количества наличных денег в обращении снижает уровень инфляции.

Виды. Их преимущества и недостатки

В правовой природе существует несколько форм, в которых осуществляются безналичные расчеты.

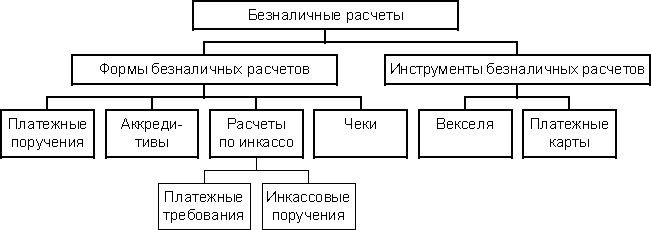

Формы и инструменты

В соответствии с Положением Банка РФ №383-П к этим формам относятся:

- Расчеты с помощью платежного поручения. В этом случае оформляется документ, в котором содержится поручение банку за счет средств плательщика произвести перевод указанной в платежном документе суммы. Перевод осуществляется в сроки и тому лицу, которые указаны в поручении. Такой вариант перевода считается одним из самых простых и традиционных. Действует платежное поручение в течение 10-ти дней, в которые не входит день составления документа. Доступен данный формат расчетов даже обычному гражданину, у которого нет расчетного счета. Неудобство расчетов посредством платежных поручений состоит в том, что если в документе при оформлении допущена ошибка, то она может стать причиной существенной задержки платежа или его отправки не тому получателю средств;

- Расчеты посредством аккредитива. Фактически это – специальный счет, который используется только для расчетов по операциям, требующим посредничества банка. Иными словами, аккредитивом называется распоряжение плательщика банку о переводе средств их получателю только при соблюдении последним особых условий, например, поставки товаров, предоставления документов и иных условий. Действие аккредитива простым языком можно описать так: покупатель открывает в своем банке аккредитив и переводит туда стоимость производимой им покупки, но получить эти средства поставщик сможет при условии поставки товара и передачи сопроводительных документов банку, где открыт аккредитив. И тогда банк осуществляет перевод средств. Удобство такой формы расчетов – в защищенности сделки. Но недостаток аккредитива в его дороговизне, в его обособленности от договора банковского счета (аккредитив открывается отдельно), в участии в переводе средств нескольких сторон: покупателя и поставщика, банка-эмитента (он открывает аккредитив) и банк-исполнителя (он осуществляет исполнение аккредитива). Кстати, часто один банк может быть и исполнителем, и эмитентом;

- Расчеты посредством инкассовых поручений или инкассо. Их специфика в том, что такие расчеты возможны только при наличии у взыскателя (получателя) средств прав на предъявление требований ко счету должника (плательщика). Эти права могут быть предусмотрены законом либо договором, который заключен между держателем счета (должником) и банком. Инкассо по своей сути носит взыскательный характер. Т.е. получатель средств, чтобы взыскать необходимую сумму, должен предъявить банку-держателю счета плательщика необходимые сведения о должнике и его обязательстве. Также инкассовое поручение по своей сути не носит уведомительный характер. О списании средств должник часто узнает только после снятия у него денег. И это способно затруднить проведение должником иных банковских операций из-за нехватки средств на счете;

- Расчеты через чековые книжки. Этот вариант условно можно назвать налично-безналичным, поскольку подразумевает списание средств со счета чекодателя на счет чекодержателя или выдачу ему наличных денег. Причем, расчет по чекам производится только при условии, что у чекодателя есть на счету достаточная сумма денег и после подтверждения личности предъявителя чека и подлинности самого чека;

- Расчеты в форме прямого дебетования. В этом случае перевод денег производится по требованию их получателя. Для выполнения данного перевода у оператора, который будет выполнять расчетную операцию, должен быть договор с плательщиком и его акцепт (согласие) на реализацию такой операции. Подобные расчеты осуществляются в рамках национальной платежной системы России и при наличии платежной карты. Акцепт держателя карты на списание с нее средств должен быть закреплен в договоре или ином документе, который дополняет договор;

- Расчеты в виде перевода электронных денег. В рамках этого вида безналичных расчетов физическое лицо (гражданин) предоставляет оператору для ведения операций денежные средства, как с его личного банковского счета или без такового, так и со счетов организаций и предпринимателей, которые предоставляют средства в пользу данного гражданина. Но это возможно только, если в договоре между физическим лицом и оператором предусмотрено подобное право. Что касается предпринимателей и организаций, то они могут использовать только средства своих банковских счетов.

Последние два вида безналичных расчетов регулируются законом «О национальной платежной системе» от 27.06.11г. №161-ФЗ.

О преимуществах безналичных расчетов рассказано в следующем видеосюжете:

Принципы построения безналичных расчетов

Система безналичных расчетов базируется на следующих принципах:

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках;

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках;- принцип достаточности средств. Проведение всех расчетных операций должно быть обеспечено необходимой суммой сразу или поэтапно;

- принцип акцепта. Это означает, что без согласия или предварительного уведомления держателя счета не могут быть списаны никакие денежные средства, даже если их взыскателем является государство;

- принцип ведения всех операций на основании договора. Т.е. обслуживающий банк обязан действовать только в рамках действующего между ним и держателем счета соглашением. За его рамки можно зайти, если будет заключено новое соглашение, которое устанавливает новые правила отношений между банком и собственником открытого у него счета;

- принцип срочности платежа. Это означает, что любой производимый с банковского счета платеж должен быть осуществлен в рамках определенных плательщиком временных границ. Если банк позволит допустить нарушение данных сроков, то вина по последующим санкциям с плательщика перекладывается на банк;

- принцип свободы выбора. Суть данного принципа заключается свободе выбора участниками расчетов любой их безналичной формы. И банк не может повлиять на этот выбор.

Основываясь на этих принципах, осуществляется не только построение безналичной системы расчетов, но и их выполнение.

Порядок проведения

Любые безналичные расчеты реализуются только при наличии счета, открытого по договору банковского счета. Однако действующее законодательство РФ предусматривает возможность ведения безналичных операций и без открытия плательщиком расчетного счета. Но это возможно только при совершении платежей обычными гражданами, чьи переводы средств не связаны с предпринимательской деятельностью.

Для ведения безналичных расчетов счет может быть открыт, как в банке, так и в иной кредитной организации, имеющей на совершение таких операций лицензию Банка России.

Чтобы осуществить безналичные переводы плательщики могут открыть:

текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;

текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;- расчетный счет. Открывается организациям (исключая кредитные), предпринимателям и гражданам, у которых есть частная практика. Предназначен для целей коммерческой деятельности;

- бюджетный счет. Его используют при ведении операций только с бюджетными средствами, и открывают исключительно юридическим лицам;

- корреспондентский счет – только для банковско-кредитных организаций;

- депозиты. Эти счета открываются для граждан и организаций с целью извлечения ими со своих свободных средств доходов;

- специальные счета. Их открывают в соответствии с законодательством РФ организациям, гражданам и предпринимателям для совершения определенных операций. Например, залоговый счет, счет платежного агента, клиринговый счет, аккредитив, и т.д.

Все эти счета могут быть открыты в рублях и в валюте иностранных государств.

Правила учета

Для учета безналичных операций организации используют счет 51 «Расчетные счета», где аналитика строится по каждому открытому организацией расчетному счету. Все операции отражаются на основании первичных документов, например, на основе платежных поручений, инкассовых поручений, и т.д. А для отражений операций по специальным счетам организациями применяется счет 55 «Специальные банковские счета» с аналитикой по аккредитивам, депозитам, чековым книжкам, и иным аналогичным формам безналичных расчетов.

Для учета безналичных операций организации используют счет 51 «Расчетные счета», где аналитика строится по каждому открытому организацией расчетному счету. Все операции отражаются на основании первичных документов, например, на основе платежных поручений, инкассовых поручений, и т.д. А для отражений операций по специальным счетам организациями применяется счет 55 «Специальные банковские счета» с аналитикой по аккредитивам, депозитам, чековым книжкам, и иным аналогичным формам безналичных расчетов.

Предприниматели не используют План счетов, но они заносят доходно-расходные операции по банковскому счету в свои Книги учета доходов и расходов. И на основе данных регистров осуществляют расчет налоговой базы. В качестве подтверждения безналичных операций они также используют платежные поручения или по инкассо, мемориальные ордера, и т.д.

Что касается обычных граждан, то они могут получать для контроля своих средств выписки со своего счета.

Ответственность за нарушение расчетных отношений

Наказание за подобные нарушения предусмотрены в главе 15 КоАП РФ. Причем, наказываются, как держатели счетов, так и кредитные организации.

- с платежных агентов при нарушении работы со специальным счетом могут взыскать от 40 – до 50 тыс.рублей;

- если банк нарушил срок перечисления средств в бюджет со счета налогоплательщика, то с должностного лица банка взыщут до 5 тысяч рублей.

Об истории возникновения и основных принципах данных видов расчетов рассказано в следующей видео лекции:

Безналичный расчет: применение

Мировая финансовая система постоянно совершенствуется. Главным приоритетом банков, юридических лиц становится безопасность и скорость транзакций. Из-за этой тенденции большую популярность приобрели безналичные денежные средства. Что такое безналичный платеж и какие способы его осуществления?

Что такое безналичный расчет

Представленный формат платежа реализуется денежными переводами через банковские счета без использования бумажной валюты и монет. Воспользоваться им могут юридические, физические лица и предприниматели. Понятие безналичных расчетов подразумевает применение платежных карт, векселей и чеков для осуществления транзакций. Перевод платежей происходит между сторонами имущественного отношения либо с помощью дополнительного субъекта, представленного кредитной организацией.

Сущность

Организация финансовых операций с помощью этой разновидности платежей выгодна банкам и государству, т.к. позволяет избежать резкого увеличения задержек обращения. Сущность безналичных расчетов заключается в реализации платежей с помощью перечисления валюты по счетам, предназначенным для замещения налички. Применяя на предприятии безналичную форму расчета, можно избавиться от кассовых аппаратов, соблюдения правил их использования.

Плюсы и минусы

Главным преимуществом такого способа оплаты является его гибкость. Безналичные деньги могут храниться на специальных счетах неограниченное время. Банковские документы можно в любой момент подключить к сделке. Они устанавливают и подтверждают факт совершения операции. Предприятия, где используется оплата по безналу, освобождены от необходимости постоянно сдавать деньги в банк.

Основной недостаток метода заключается в зависимости от банка. Безналичный перевод нельзя будет осуществить, если у держателя средств проблемы с их оборотом. Владельцам обычных и специальных счетов придётся платить банку комиссию за проведенные операции. Плюсы и минусы безналичных расчетов компенсируют друг друга, делая данный способ платежей самым удобным в реалиях современности.

Формы безналичных расчетов

Характеристики, устройство, значение платежных операций определяется их видом. В зависимости от разновидности, они могут применяться на предприятиях и физическими лицами. В российской финансовой системе выделяются следующие формы безналичных расчётов:

- переводы с помощью платежных требований и поручений;

- аккредитивные расчеты;

- платежи через чековые книжки;

- расчеты по инкассо;

- платежи путем перевода электронных денег;

- денежные переводы прямым дебетованием.

Виды безналичных расчетов

Платежи данного типа классифицируют по различным признакам. В зависимости от экономического характера, денежные переводы нужны для платы за нетоварные операции и в целях покупки товаров или услуг. Платежи могут быть внутриреспубликанскими и межгосударственными. Денежные средства, переводимые внутри государства, подразделяют в зависимости от области и населенного пункта. Также выделяют следующие виды безналичного расчета:

- гарантированные, в которых залогом выступают средства, забронированные на бюджетном счете;

- негарантированные;

- переводы с мгновенным списанием денежных средств со счета;

- платежи с отсрочкой перевода денег.

Способы

Платежные документы представляют собой юридически оформленные требования, поручения и приказы на переводы денежных средств за получение товаров, услуг, работ. Они могут быть реализованы в виде инкассовых поручений, банковских переводов, аккредитивов. В зависимости от вида платежного документа, выделяют контактные и бесконтактные способы безналичных расчетов. К ним относятся:

- расчеты с помощью банковской карты через POS-терминалы;

- перевод денег с карт по технологии Pay Wave/PayPass;

- расчеты с помощью реквизитов карты, часто применяемые для оплаты услуг через интернет и приобретения товаров в магазинах;

- отправка денег через системы интернет-кошельков (QIWI, WebMoney, Skrill и т.д.), где для пополнения баланса используют специальные терминалы или переводы с банковских карт;

- услуги интернет-банкинга, предлагаемые пользователям сбербанка и прочих финансовых организаций;

- платежи по технологии NFS через смартфон.

Система безналичных расчетов

В её основе лежат счета банков с расчетными документами. Система безналичных расчетов должна работать максимально быстро, чтобы оперативно выполнять платежные поручения, открывать счета для новых клиентов, поддерживать непрерывный оборот средств. Если хозяйственные органы придут к соглашению, то совершение платежей может производиться в обход банка.

Принципы организации

Представленный способ платежей является одним из важных инструментов для развития рыночной экономики страны. Он носит добровольный характер, разрешая переводить и получать заработную плату, накопления со вкладов и другие доходы без посещения финансовых учреждений. Непрерывность переводов денежных средств обеспечивают принципы, на которых базируется организация безналичных расчетов:

- Предприятия и организации, участвующие в операциях, сами выбирают их форму вне зависимости от сферы своей деятельности.

- Права клиента на распоряжение денежными средствами не ограничены.

- Транзакции реализуются в порядке очереди.

- Платежи переводятся со счета на счет при наличии финансов.

Принципы осуществления

Соблюдение предпринимательскими фирмами, банками установленных правил обеспечивает соответствие этого типа платежа современным требованиям, заключающимся в надежности, эффективности, быстроте транзакций. С этой целью были разработаны принципы реализации переводов по безналу. Порядок осуществления безналичных расчетов определяется следующими принципами:

- Принцип акцепта. Без получения согласия или уведомления держателя денежного счета, средства не могут быть списаны. Это правило распространяется даже на запросы государственных органов.

- Принцип свободы выбора. Участники расчетов могут проводить транзакции в любой удобной для них форме. Финансовые организации не могут повлиять на выбор безналичных способов расчетов.

- Принцип законности. Все операции должны осуществляться в рамках действующего законодательства и регламентироваться им.

- Принцип срочности платежа. Любой перевод денежных средств должен осуществляться во временных рамках, установленных плательщиком. Если они были нарушены, то санкции ложатся на банк.

Эти принципы не только лежат в осуществлении платежей без вывода валюты, но и в их реализации. На расчетном счете плательщика всегда должно быть необходимое количество средств для проведения операций. Все транзакции всегда осуществляются на основании договора между банком и владельцем счета. За рамки соглашения можно зайти только в случае заключения нового контракта с клиентом.

Правила осуществления безналичных расчетов

Финансовое право регулирует все денежные операции между предпринимателями, физическими и юридическими лицами, магазинами, другими учреждениями. Для этих целей были разработаны правила осуществления безналичных расчетов, главное из которых гласит, что со счета клиента деньги должны списываться только по его распоряжению. В расчетных документах, применяемых для проведения транзакций, должны содержаться:

- ИНН владельца счета;

- название и номер счета кредитной организации;

- наименование банка плательщика;

- номера счета и БИК получателя перевода.

Оплата по безналичному расчету

Перевод денег реализуется одним из перечисленных выше способов. В корреспондентском счете отражаются данные отправителя и получателя средств, сумму перевода и наименование оплаченной услуги или товара. Поэтому, если продавец не выполнит свои обязательства, безналичная оплата будет возвращена покупателю за исключением комиссии банковской системы.

Возврат денег покупателю

Клиент вправе вернуть либо заменить товар, приобретенный в магазине. Возврат денег покупателю по безналу осуществляется при предоставлении продукции, чека, гарантийного талона, подтверждающих личность документов. Сканы перечисленных документов нужно отправить на почту магазина. Отказать в переводе средств клиенту могут в следующих ситуациях:

- товар является продовольственным и имеет хорошее качество;

- утеряны документы о переводе средств;

- покупка относится к списку незаменяемой продукции.

Возврат товара

Продукция ненадлежащего качества должна быть отправлена клиентом на склад магазина. Возврат товара по безналичному расчету оговаривается в договоре каждого предприятия отдельно. Компания может компенсировать затраты на отправку товара, если такой пункт есть в её правилах. Безналичные формы расчетов подразумевают перевод денег на текущий счет покупателя сразу после отправки продукции обратно продавцу.

Видео

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!

Безналичный перевод

Безналичные расчеты — расчеты, осуществляемые между физическим лицом и юридическим лицом без использования наличных денег, путём перевода средств через банк с расчётного (текущего) счёта плательщика на счёт их получателя.

Такой формат платежей доступен всем – юридическим лицам, предпринимателям и обычным гражданам.

Безналичная оплата – это один из наиболее удобных вариантов ведения расчетов по причине высокой скорости осуществления платежей и практически полном отсутствии нормативных ограничений в осуществлении платежей.

В ходе проведения безналичных расчетов происходит зачисление и списание денежных средств в электронном виде.

По итогам рабочего дня владельцу счета предоставляется выписка по счету, в которой отражается остаток на начало и конец дня, а также все приходно-расходные операции, что позволяет владельцу счета контролировать денежные потоки.

Формы безналичных расчетов

Существует несколько форм, в которых осуществляются безналичные расчеты:

расчеты с помощью платежных поручений;

расчеты посредством аккредитива;

расчеты посредством инкассовых поручений или инкассо;

расчеты через чековые книжки;

расчеты с использованием пластиковых карточек;

расчеты в виде перевода электронных денег.

Расчеты с помощью платежных поручений

В этом случае оформляется документ — платежное поручение, в котором содержится поручение банку произвести перевод указанной в платежном документе суммы за счет средств плательщика.

Платежное поручение как форма расчетов по исполнению перевода представляет собой платежную инструкцию, согласно которой банк-отправитель осуществляет перевод денежных средств в банк-получатель лицу, указанному в поручении.

Сторонами выступают плательщик и получатель платежа, участником является банк, который осуществляет операцию перевода.

Перевод осуществляется в сроки и тому лицу, которое указано в поручении.

Срок действия платежного поручения составляет десять дней, в которые не входит день составления документа.

Расчеты посредством аккредитива

Аккредитив представляет собой специальный счет, который используется для расчетов по операциям, требующим посредничества банка.

Аккредитив – это поручение банка покупателя банку поставщика производить оплату счетов этого поставщика за отгруженный товар или оказанные услуги на условиях, предусмотренных в аккредитивном заявлении.

В расчетах по аккредитиву участвуют:

приказодатель, который обращается в банк с просьбой об открытии аккредитива;

банк, который привлекается для передачи аккредитива получателю средств.

В случае осуществления расчетов с использованием аккредитива плательщик даёт распоряжение банку о переводе средств их получателю, но только при соблюдении получателем денежных средств особых условий, например, поставки товаров, предоставления документов и иных условий.

Расчеты с использованием аккредитива проводятся следующим образом.

Покупатель открывает в своем банке аккредитив и переводит туда стоимость производимой им покупки.

Поставщик сможет получить эти средства при условии осуществления поставки товара и передачи сопроводительных документов банку, где открыт аккредитив.

И только после этого банк осуществляет перевод средств.

Удобство такой формы расчетов заключается в защищенности сделки.

Расчеты посредством инкассовых поручений или инкассо

Такие расчеты возможны только при наличии у взыскателя (получателя) средств прав на предъявление требований к счету должника (плательщика).

Эти права могут быть предусмотрены законом либо договором, который заключен между держателем счета (должником) и банком.

Инкассо по своей сути носит взыскательный характер.

Таким образом получатель средств, чтобы взыскать необходимую сумму, должен предъявить банку-держателю счета плательщика необходимые сведения о должнике и его обязательстве.

Расчеты с использованием чековых книжек

Расчеты чеками из чековых книжек совершают:

юридические лица (предприниматели) либо индивидуальные предприниматели — чекодержатели, являющиеся получателями платежа по чеку из чековой книжки;

физические лица — чекодатели.

В этом случае происходит списание средств со счета чекодателя на счет чекодержателя или выдачу ему наличных денег.

Расчет по чекам производится только при условии, что у чекодателя есть на счету достаточная сумма денег и после подтверждения личности предъявителя чека и проверки подлинности самого чека.

Расчеты с использованием пластиковых карточек

Пластиковая карточка — это платежный инструмент, посредством которого ее держатели могут осуществлять безналичные расчеты и получать наличные денежные средства. Расчеты пластиковыми карточками предполагают наличие определенной системы, в состав которой входят банки и иные участники, которые совместно осуществляют выпуск в обращение и операции с использованием пластиковых карточек.

Безналичные расчеты с использованием пластиковых карточек совершаются согласно договору, заключаемому банком с владельцем системы расчетов по установленным им стандартам и правилам.

Расчеты в виде перевода электронных денег

В рамках этого вида безналичных расчетов гражданин (физическое лицо) предоставляет оператору для ведения операций денежные средства с его личного банковского счета.

Принципы построения безналичных расчетов

Система безналичных расчетов базируется на следующих принципах:

принцип законности. Все безналичные операции проводятся в соответствии с требованиями законодательства и осуществляются только рамках закона;

принцип достаточности средств. Проведение всех расчетных операций должно быть обеспечено суммой, достаточной для осуществления платежей;

принцип акцепта. Этот принцип заключается в том, что без согласия или предварительного уведомления держателя счета никакие денежные средства не могут быть списаны со счета;

принцип ведения всех операций на основании договора. Это принцип основан на том, что обслуживающий банк обязан действовать только в рамках действующего между ним и держателем счета договором, в котором установлены правила отношений между банком и собственником открытого в банке счета;

принцип срочности платежа. Это означает, что любой платеж, производимый с банковского счета, должен быть проведен в указанный плательщиком срок;

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Как производится оплата по безналу?

Все больше предприятий и частных лиц выбирают для себя виртуальную форму оплаты. Дело в том, что она не является малозатратным вариантом и производится гораздо быстрее, независимо от времени и дней недели. Оплата по безналу очень удобна и практически не ограничена нормативными документами. Поэтому постепенно вытесняет обычный наличный расчет. Более подробная информация представлена ниже.

Что такое безнал?

Форма безналичного расчета представляет собой движение денежных средств по счетам клиентов банковских или кредитных организаций в электронном виде. Выполняется любая оплата товаров по безналу только через специализированные организации, имеющие лицензии на выполнение банковских операций.

Доступен безнал абсолютно всем лицам, независимо от формы их деятельности. Как правило, по окончании рабочего дня владельцам счетов предоставляется выписка активности движения их денежных средств за сутки, что позволяет контролировать все операции. Но при необходимости такую выписку можно запросить у кредитной организации в любое время.

Регулировка безналичных расчетов

Оплата по безналу подчиняется только трем нормативным документам, которые полностью контролируют их осуществление. Главным является Гражданский кодекс РФ, в 46 главе которого описаны все базовые требования к разрешенным безналичным формам денежного обращения.

Далее безнал подчиняется:

- положению от эмиссии платежных карт;

- положению о правилах осуществления переводов денежных средств.

Первый документ был утвержден Центральным Банком еще 24.12.04 года и раскрывает порядок законного осуществления эквайринга. Данное понятие определяет привычную для многих обычных граждан безналичную оплату за услуги или товары.

Второй документ был утвержден только 19.06.12 года Банком России и содержит в себе все необходимые подробные описания возможных форм безналичных расчетов и требования к ним. Все содержащееся в положении полностью соответствует нормам Гражданского кодекса.

Любая оплата по безналу обязана осуществляться в строгом соответствии всем перечисленным нормативным документам, но такой контроль не является препятствием для роста популярности безналичного денежного обращения среди всего населения.

Преимущества безналичного расчета

В первую очередь оплата по безналу документы требует минимальные, в сравнении с обычным наличным расчетом между организациями. Многие компании выбирают именно такую форму расчетов, поскольку она дает возможность избежать больших штрафов из-за допущения ошибки в оформлении кассовой дисциплины и пользовании кассовыми аппаратами.

Крупные организации также все чаще выставляют счет на оплату по безналу своим клиентам, вместо того, чтобы брать с них живые деньги. Это позволяет компаниям заметно экономить, поскольку обслуживание подобных операций обходится на порядок дешевле.

Явная выгода подобных расчетов для обычных граждан в удобстве проведения операций. Дело в том, что осуществлять их можно просто имея платежную банковскую карту и возможность выхода в интернет, а комиссии за денежные переводы между счетами взимаются не всегда или составляют минимальные потери.

Выгода подобных виртуальных расчетов есть и для государства, ведь это позволяет постоянно контролировать все денежные потоки в реальном времени. Кроме этого, уменьшение оборота живой денежной массы снижает возможность инфляции в стране.

В целом, преимущества безналичного расчета четко видны для каждого, а главное, что осуществлять их можно в любое время суток, в любой день недели и совершенно независимо от географии перевода.

Виды расчетов по безналу для физических лиц

Рядовым гражданам может показаться, что оплата по безналу — это только переводы между счетами, но на самом деле существует 6 их разновидностей. Большинство доступно только для юридических лиц и организаций и контролируется теми же нормативными документами.

Наиболее распространенная и доступная гражданским лицам форма оплаты – в виде электронного перевода. Она представляет собой перемещение денежных средств с личного банковского счета плательщика на счет получателя посредством банковского оператора. Получателем может быть физическое лицо или организация, главное, чтобы такое право было описано в договоре между держателем счета и банком. Плательщиком же может быть только частное лицо.

Еще одной формой расчетов, которая, как и предыдущая, регулируется законом «О национальной платежной системе» является прямое дебетование. Оно представляет собой списание со счета владельца средств по требованию их получателя, но только в случае, если это разрешено договором между владельцем счета и кредитной организацией. Чаще всего такие выплаты представляют собой обязательные комиссии за обслуживание банковской карты или счета.

Самая распространенная форма

ИП оплата по безналу чаще всего осуществляется посредством платежного поручения. Воспользоваться такой формой могут даже частные лица, не имеющие расчетного счета в кредитной организации. Оплата представляет собой составление и передачу в банк определенного документа – поручения, подробно описывающего сумму, получателя и срок, в который необходимо осуществить перевод. Все это осуществляется за средства плательщика.

Срок действия поручения официально составляет 10 дней, не учитывая момент подачи документа, но на практике все происходит намного быстрее. Затормозить получение средств может только неправильное оформление поручения.

Самая защищенная форма

Наиболее защищенной формой безналичного расчета считается оплата посредством аккредитива. Она представляет собой неудобства для плательщика, поскольку требует отдельного открытия аккредитива, даже если в этом банке уже имеется расчетный счет, но все это ради безопасности.

Плательщик должен перевести на открытый счет определенную сумму за товары или услуги и обязать банк выплатить их получателю только при выполнении определенных условий. То есть, пока получатель не даст кредитной организации подтверждение о том, что полностью выполнил свои обязательства сделки, деньги он не получит. Банк в этом случае выступает не заинтересованным третьим лицом и гарантирует законность операции.

Налично-безналичный расчет

Условно оплата нал-безнал определяет расчеты через чековые книжки, поскольку после списания средств со счета чекодателя может подразумевать выдачу их наличными на руки или перевод на банковский счет. Распространена такая форма оплаты больше в странах Европы и США и осуществляется только при подтверждении личности предъявителя чека и получении информации о наличии достаточной для перевода суммы на счету чекодателя, ну и, конечно, после подтверждения подлинности чека.

Еще одной формой безналичного расчета является перевод посредством инкассо или инкассового поручения. Выполняется он только в том случае, когда получатель средств предоставляет банку подтверждение перед ним денежных обязательств владельца счета. По сути, это взыскание долга и происходит оно даже без своевременного уведомления владельца счета. Как правило, должник узнает о снятии уже после осуществления перевода.

На чем базируется безнал?

В первую очередь, все безналичные расчеты обязаны проводиться в соответствии с законодательством и нормативными документами. Помимо общих правил, каждая кредитная организация обязана действовать только в рамках действующего договора между банком и владельцем счета. Выйти за рамки составленного документа разрешается только при подписании нового соглашения. Кроме этого, банк не имеет права влиять на выбор формы оплаты участников сделки.

Любой выставленный счет на оплату по безналу, образец которого можно получить прямо в кредитной организации, должен быть подкреплен достаточным количеством средств на счету плательщика. Помимо этого, операции по переводу денег обязаны осуществлять в указанный срок, в противном случае на виновника могут накладываться санкции или штрафы. Ну и, конечно, каждый владелец счета имеет право акцепта, а значит, без предварительного его уведомления списывать деньги со счета запрещено даже государству.

Разновидности счетов

Любой безналичный расчет допустим только при наличии банковского счета с необходимой суммой на нем. Исключением является лишь оплата посредством платежного поручения, которая разрешена законодательством и может осуществляться даже при отсутствии счета в банке, но только физическими лицами. Для ведения предпринимательской деятельности обязательно нужно иметь банковский счет.

Их существует несколько разновидностей:

- Текущий счет. Доступен для пользования обычным гражданам и не имеет отношения к ведению предпринимательской деятельности.

- Депозит. Позволяет получать доходы со своих же средств физическим лицам и организациям.

- Расчетный счет. Открывается для коммерческой деятельности граждан, предпринимателей или организаций, кроме кредитных.

- Бюджетный. Используется только юридическими лицами для распределения бюджетных средств.

- Специальные счета. К ним относят клиринговые, залоговые, аккредитивы и другие счета. Открываться они могут для всех.

- Корреспондентские. Доступны только для кредитных организаций.

Контроль средств

Для частных лиц учет движения средств на счету позволяют вести банковские выписки, для организаций все сложнее. Они используют книги доходов и расходов, в которые заносят данные платежных поручений, инкассовых операций, мемориальных ордеров и так далее. Аналитика специальных счетов ведется с помощью выписок по аккредитивам, депозитам, чековым операциям и другим формам расчетов.

О том, как выставить счет на оплату по безналу держателю счета, должны подробно рассказать в банке, а также сообщить о возможных штрафах. Накладываются они как на сами кредитные организации, так и на платежных агентов, если те не выполнили в срок свои обязательства.

Источники:

http://www.delasuper.ru/view_post.php?id=11621

http://sovets.net/9589-beznalichnyj-raschet.html

http://www.audit-it.ru/terms/accounting/beznalichnyy_perevod.html

http://businessman.ru/kak-proizvoditsya-oplata-po-beznalu.html

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках;

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках; текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;

текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;